Varios países implementaron políticas monetarias y cambiarias para frenar la inflación y estabilizar sus economías. El análisis de estos casos, como los de Perú, Sudáfrica, México y Uruguay, ofrece referencias concretas sobre los instrumentos y etapas que podrían considerarse, en un contexto en que aún el Índice de Precios al Consumidor (IPC) no logra perforar el 2%.

En este sentido, Fundación Capital analizó distintas experiencias de estabilización y regímenes monetarios adoptados como comparativa. En un evento convocado por Fundación Mediterránea, Julio Velarde, el presidente del Banco Central de Perú (BCRP) desde hace 19 años contó su experiencia al frente de la institución y las “lecciones” a considerar.

Cuando la inflación en Perú superaba el 7.000% anual, el gobierno adoptó en 1990 un esquema de control de agregados monetarios —puntualmente, el M1 privado— como herramienta central para frenar la escalada de precios. Al mismo tiempo, se implementó un régimen de flotación administrada del tipo de cambio y se puso el foco en alcanzar el equilibrio fiscal y terminar con la dominancia del gasto público sobre la política monetaria.

El giro se completó con una serie de reformas institucionales destinadas a fortalecer la independencia del Banco Central. La Constitución de 1993 consagró esa orientación: definió la estabilidad monetaria como la función principal del BCRP, garantizó la libre tenencia de divisas y prohibió expresamente otorgar financiamiento al Tesoro Público.

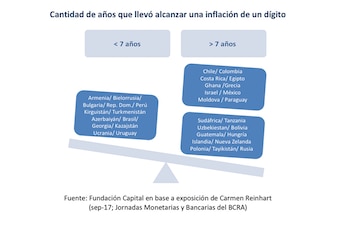

En 1994, cuando la inflación ya había caído a alrededor del 24% anual, Perú inició la transición hacia un régimen de metas de inflación. Ese esquema se terminó de implementar en 2002, momento en que el índice de precios se había estabilizado en torno del 3% anual. Desde entonces, el país andino acumula 29 años consecutivos con inflación de un dígito, con una meta vigente del 2% anual, con un margen de +-1%.

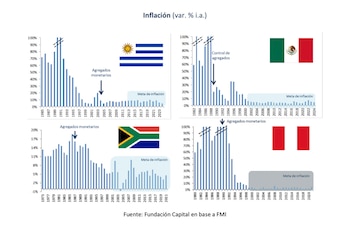

También pueden mencionarse los casos de Sudáfrica (1986), México (1987) y Uruguay (2002), donde los regímenes de control de agregados monetarios funcionaron como etapa de transición. Una vez que la inflación se redujo, esos países avanzaron hacia esquemas de metas.

Por caso, el Banco Central de Sudáfrica comenzó en 1986 a fijar metas explícitas de crecimiento para el agregado M3 —que incluye el circulante, los depósitos a la vista y los depósitos a plazo— y recién en 2002 adoptó formalmente un régimen de metas de inflación, cuando esta se ubicaba en torno al 5,7%.

En el caso de Uruguay, primero se utilizó la base monetaria como agregado de referencia (de manera explícita desde 2003) y, en 2006, se pasó a M1, que comprende el dinero en circulación más los depósitos a la vista. El esquema clásico de inflation targeting comenzó en 2013, con una inflación cercana al 8%.

El caso de México presenta algunas diferencias. Si bien no aplicó un régimen de metas de agregados monetarios, sí recurrió a una política monetaria contractiva y, a comienzos de los 2000 —con una inflación cercana al 9,5%—, avanzó hacia un esquema de metas de inflación. En los tres países, un punto en común fue la consolidación fiscal, clave para anclar expectativas y, al mismo tiempo, mejorar el riesgo país y el acceso al financiamiento en los mercados internacionales.

Las estrategias cambiarias también mostraron matices. México mantuvo el tipo de cambio como ancla nominal, primero con un crawling peg y luego con bandas cambiarias. Uruguay, en cambio, migró hacia un régimen de flotación administrada, un camino similar al de Sudáfrica, que de todas maneras debió intervenir con frecuencia debido al bajo nivel de reservas internacionales.

“Las experiencias internacionales muestran que el régimen de metas de inflación se suele introducir con inflaciones promedio del orden del 6-9% anual. En economías emergentes, el economista argentino Guillermo Calvo señala que ‘el ajuste de la tasa de interés (IRT) es, por naturaleza, un ancla nominal débil’ en economías no desarrolladas. En efecto, sostiene que los shocks financieros desestabilizan cualquier regla basada en la tasa, y los bancos centrales necesitan intervención cambiaria y reservas, lo que hace que el inflation targeting ‘puro’ no resulte aplicable en este tipo de países (por sus vulnerabilidades estructurales, con alta dolarización y salidas de capital)“, consideraron desde Fundación Capital.

En el último staff report del acuerdo entre Argentina y el FMI, el organismo señala que “usar el dinero como ancla nominal ofrece una combinación de autonomía de la política monetaria y simplicidad operativa, lo que lo convierte en una opción adecuada para bancos centrales que buscan construir credibilidad”.

Suma, además, que “a medida que los regímenes de metas monetarias logran reducir la alta inflación, suelen evolucionar gradualmente hacia un mayor énfasis en la propia inflación, en lugar de centrarse estrictamente en los objetivos de crecimiento de la oferta monetaria”.

En la misma línea, el BCRA ya había analizado en 2006 la demanda de dinero, con series de tiempo que abarcan de 1975 a 2005, y encontró una relación positiva de largo plazo entre el agregado M2 (circulante más depósitos en caja de ahorro y cuentas a la vista) y la inflación.

“La política monetaria en nuestro país se podría clarificar y explicitar con un esquema de transición con el M2 privado transaccional como objetivo cuantitativo, junto a un programa monetario con proyecciones de compras de dólares y de agregados monetarios más amplios, tema que también abordamos en el siguiente apartado”, concluyó Fundación Capital.

Últimas Noticias

Mercados: suben las acciones y los bonos argentinos antes de la colocación del nuevo bono del Gobierno

La plaza financiera opera expectante de la vuelta al mercado con el Bonar 2029N. El S&P Merval gana 1,3% y vuelve a superar los 3 millones de puntos. Los bonos ganan un 0,6% promedio

ANSES: cuándo cobro si mi DNI termina en 5

El organismo establece un cronograma escalonado para la acreditación de haberes y asignaciones

Velocidad en carriles, doble fila y luz de giro: los errores que pueden causar accidentes de tránsito pero que nadie multa

Pasar un semáforo en rojo, hablar por teléfono al volante o exceder la velocidad máxima son infracciones de tránsito que tienen multas económicas. Pero hay otros comportamientos peligrosos de los conductores que siguen sin control

ANSES: cuándo cobro si mi DNI termina en 6

Los pagos de jubilaciones, pensiones, asignaciones y planes de ANSES de diciembre ya tienen sus fechas definidas. Qué día les toca a los que tienen el DNI terminado en 6

Las condiciones financieras “volaron” después de las elecciones, según un estudio privado: cuáles fueron los motivos

Pasado el proceso electoral, que trajo volatilidad e incertidumbre al mercado, el escenario se reacomodó y las expectativas de un mejor panorama crecieron