Las Bolsas de Estados Unidos vivieron una rueda de euforia con subas de hasta 2,27% en el Nasdaq de las tecnológicas y de 1,76% en el S&P 500, el índice más representativo de Wall Street por la cantidad de empresas que abarca. La contracara fueron los países emergentes. La Bolsa de San Pablo perdió 0,77% y las de México y Perú quedaron neutrales. La de Chile subió 0,62%.

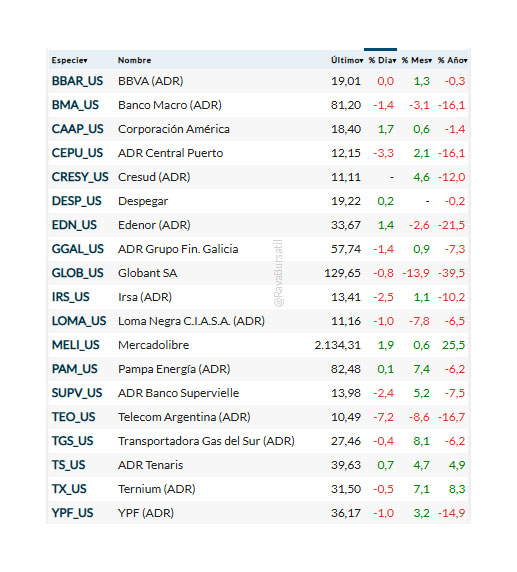

La Argentina tuvo un día negativo en exceso. Casi todos los ADR -certificados de tenencia de acciones argentinas que cotizan en las Bolsas de Nueva York- cerraron en rojo con pocas excepciones. El ADR que más lo sintió fue el de Telecom (-7,2%) porque su adquisición de Telefónica está bajo revisión. Central Puerto fue la segunda más castigada y perdió 3,3%. Todos los bancos tuvieron retrocesos.

Los bonos argentinos no fueron demandados y es otra señal del sentimiento negativo que impera en los inversores en el mundo.

Para quienes celebraron las subas de Wall Street, cabe decirles que en la medianoche del lunes el pre-market del martes mostraba números levemente negativos en los tres grandes índices. Los que ganaron ayer, están vendiendo hoy.

Un excelente artículo del analista Ismael de la Cruz en Invest.com define lo que se vive hoy: Wall Street tiene la mayor volatilidad del siglo.

De la Cruz dijo que “las expectativas de que los precios de las acciones subirán en los próximos seis meses, aumentó 2,5 puntos porcentuales hasta el 21,6% y está por debajo de su promedio histórico del 37,5%. El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, disminuyó 1,1 puntos porcentuales hasta el 58,1% y está por encima de su promedio histórico del 31%. Esta es la primera vez en la historia de la encuesta (nació en 1999) que el sentimiento bajista supera el 57% durante cuatro semanas consecutivas”.

La volatilidad explica el renacer el oro porque el dólar también fluctúa a diario como las acciones. El DXY, el índice que lo compara con las seis principales divisas del mundo está en el mismo nivel que el 3 de noviembre pasado y en el año bajó más de 3% después de una fuerte revaluación cuando asumió Donald Trump.

El oro no sube por la compra de inversores, el gran movimiento lo hacen los bancos centrales del mundo que se defienden de la inestabilidad de la divisa de Estados Unidos comprando el metal precioso.

Cada anuncio de Trump provoca movimientos en acciones y oro. Cuando sube uno, baja el otro. De la Cruz explicó que “la razón por la cual se está trayendo oro de Londres a New York es por el tema de los aranceles. De momento, el pasado mes de enero se produjo una salida de oro de Londres que no se había visto en 12 años. Pese a ello no se va a quedar sin existencia, ya que es el segundo lugar del mundo con más lingotes, solo por detrás de la Reserva Federal de New York”.

Ayer el oro bajó 0,20%, pero en el pre-market, ante el descenso de los índices de las Bolsas norteamericanas, estaba subiendo 0,10% con una fuerte recomendación de compra.

La suba de las acciones hizo caer el precio de los bonos del Tesoro y elevó la tasa de retorno a 4,33%, otra mala noticia para bonos de emergentes que no pueden competir contra esa tasa.

De la misma manera que ayer Trump suavizó la aplicación de aranceles recíprocos, ahora se teme que siga adelante con esa política y los inversores aprovechan para tomar ganancias, porque no se sabe lo que anunciará hoy. La rotación de cartera de los fondos de inversión alcanzó la mayor velocidad del siglo.

La cobertura toma sentido porque hoy se anunciará el índice de confianza del consumidor que, se teme, seguirá a la baja. Además, el viernes saldrá un dato clave para las decisiones de la Reserva Federal: el índice de gastos de consumo personal que se teme que no sea el mejor.

Los indicadores son los que vuelven a la realidad a los inversores y casi 40% creen que Estados Unidos va a la estanflación, recesión con inflación. Pocos apuestan a que Jerome Powell, el titular de la Reserva Federal, sea benévolo con las tasas de interés y cumpla con la promesa de bajarla dos veces este año.

Los inversores argentinos hoy actuarán bajo la presión de este escenario que no ayuda a quitarle presión a la compra de dólares, al mercado futuro y a bonos y acciones. El riesgo país seguirá bajo fuego cruzado.