El dólar como refugio y la consiguiente caída en la demanda de pesos, casi una huida de la moneda nacional, un problema cíclico de la Argentina que se acentúa en momentos pre-electorales, se potenció debido a la eliminación del “cepo” a las personas a mediados de abril, cuando el gobierno alcanzó el acuerdo vigente con el FMI e inauguró la política de bandas cambiarias.

Desde entonces, dice la consultora Quantum, se libró una competencia de monedas cuya desigualdad se refleja en el cambio de composición de los portafolios.

Idus de agosto

“Ese proceso se profundizó a principios de agosto, cuando pasaron a tener mayor influencia otros factores, tales como una lectura del tipo de cambio de mediano plazo distinto al existente, cuestiones precautorias ante la percepción de riesgos en períodos electorales y alteraciones en la política monetaria, entre otros”, dice el último reporte semanal de la consultora. “Entre abril y agosto este año, en función de los últimos datos disponibles, el rubro “Formación de Activos Externos Netos” (esto es, básicamente, dolarización de ahorros) por residentes del balance cambiario promedió compras netas de billetes y monedas por USD 3.600 millones mensuales”, precisa.

Peor aún, datos preliminares señalados por Infobae estiman que en octubre el monto de compra de divisas por parte de individuos y familias podría ser de USD 5.000 millones, tal el apetito de dólares en medio de la incertidumbre electoral y la percepción de muchos de que el tipo de cambio “está atrasado” (ergo, de que el peso está, al contrario de lo que afirmó el secretario del Tesoro de Estados Unidos, Scott Bessent, sobrevaluado).

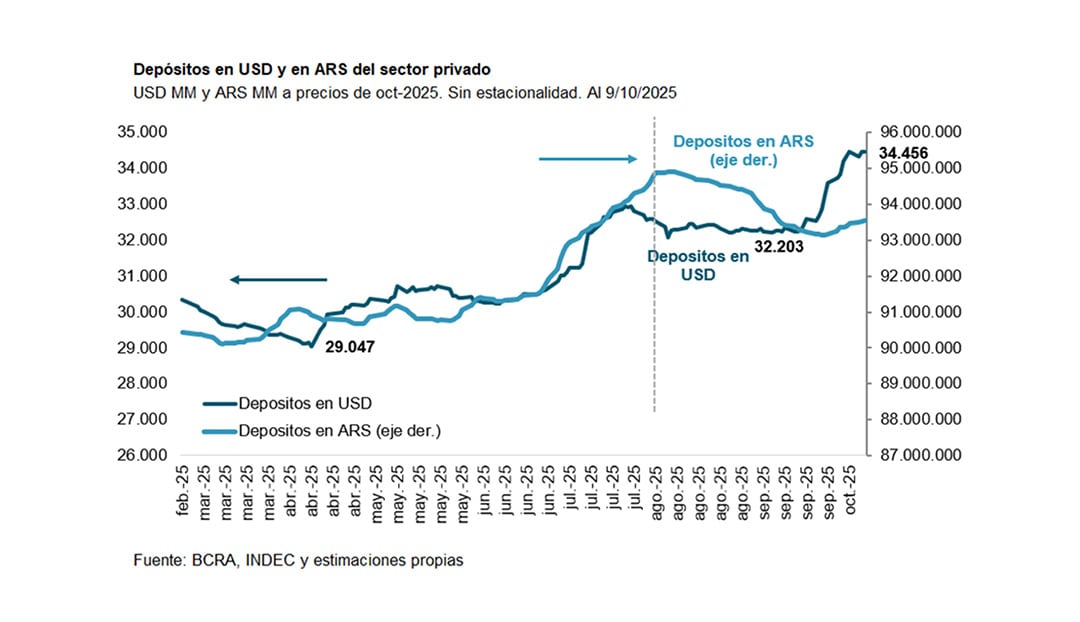

¿En qué se usaron esos dólares? “Su aplicación, en parte, fueron depósitos en bancos locales, utilización para atender gastos en el exterior o también atesoramiento en divisas. Los depósitos en dólares de los bancos locales aumentaron en USD 3.400 millones en ese período”, dice el informe de Quantum, que también destaca que según datos más recientes entre septiembre y el 8 de octubre pasado los depósitos subieron USD 2.000 millones más.

“Con esos incrementos -precisa- el total de depósitos en dólares del sector privado alcanzó un nivel que supera los USD 34.400 millones, cuando previo al momento del blanqueo en septiembre 2024, estaban en niveles de USD 18.500 millones”.

El peso, la víctima

La contrapartida del crecimiento en la demanda de dólares, ahora en parte abastecida por la venta de dólares a cambio de pesos o de bonos soberanos de la Argentina por parte del Tesoro de EEUU, es la caída de la demanda de pesos. Esto es, los argentinos “huyen” de la moneda nacional.

“El agregado monetario M2 en pesos señala una disminución de 4,9% real entre el 6 de agosto y el 8 de octubre”, precisa Quantum. “En el mismo período, el circulante en poder del público cayó 4,3% en términos reales y el total de los depósitos en pesos creció 0,6% real. En este total, el componente transaccional –cuenta corriente y caja de ahorro- cayó 5% real, pero los depósitos a plazo fijo crecieron 6,5% real, al impulso de una tasa de interés muy alta -promedio 2% real mensual, acumulando 4,2% real en algo más de 2 meses- y la continuidad de las restricciones cambiarias para personas jurídicas”.

La única parte de la demanda de pesos que no cae es aquella remunerada a una tasa superior a la inflación, lo que a su vez se refleja en el encarecimiento del crédito

Esto es, la única parte de la demanda de pesos que no cae es aquella remunerada a una tasa superior a la inflación, lo que a su vez se refleja en el encarecimiento del costo de financiamiento a los demandantes de crédito, que a su vez traba la actividad económica.

“Parte del incremento de los depósitos a plazos fijos puede atribuirse al rol de los fondos de money market, que actúan como cuentas a la vista remuneradas y que tienen depósitos a plazo en bancos entre sus activos. Estos fondos aumentaron el 7,4% en términos reales en el periodo considerado”, dice el informe que considera “evidente” la preferencia por dolarizar, aunque con algunas diferencias respecto de otros episodios: la gente huye de la moneda, pero no del sistema bancario.

“En esta ocasión se nota que el sector financiero local, bancos y el mercado de capitales, están siendo canal de preservación de los activos que se convierten a esa moneda (…) muchos de los montos transformados de pesos a dólares permanecen vía depósitos en la banca local o son captados por Obligaciones Negociables emitidas en moneda extranjera por compañías del país”, dice al respecto Quantum.

Las dificultades para contener las presiones en el mercado de cambios se manifiestan en las ventas de divisas netas de BCRA y el Tesoro y en el “ayudín” que recibió el gobierno del Tesoro de EEUU.

Contener la demanda de cobertura “precautoria” de dólares y poner al peso en mejor posición competitiva -concluye Quantum- exigirá “despejar ciertas dudas sobre aspectos de gobernabilidad, sobre la continuidad y sostenibilidad del actual esquema cambiario-monetario y seguir trabajando sobre mejoras estructurales”.

Últimas Noticias

Empleo público: cuáles son las provincias que más empleados tienen y cuáles pagan los sueldos más altos

Un informe registró que, en promedio, los gobiernos provinciales tienen 50 empleados por cada 1.000 habitantes, pero hay una gran dispersión entre jurisdicciones

Por cuarto año consecutivo, cayeron las ventas de las pymes por el Día de la Madre

De acuerdo a CAME, los comercios vendieron un 3,5% menos que en la misma fecha de 2024. Crece la preocupación por el bajo consumo, pese a una fuerte campaña de promociones

Superávit fiscal: para cumplir con el FMI, en el último trimestre el gobierno deberá profundizar el recorte del gasto

Durante los primeros nueve meses del año, los ingresos del sector público nacional cayeron 1,4% en términos reales, mientras el gasto primario aumentó 2,1%.

Sebastián Galiani, exviceministro: “El riesgo de retroceder al populismo económico está siempre”

El economista, exsecretario de Política Económica y profesor en la Universidad de Maryland, analiza el escenario tras las elecciones, advierte desde EEUU sobre el desafío de sostener la acumulación de reservas y la necesidad de reformas de fondo